2018年10月10日,乾照光电与浙江博蓝特的全体股东签订了《发行股份及支付现金购买资产协议》,即以现金支付和股份支付的方式,购买标的资产浙江博蓝特100%股权。交易各方初步确认,本次交易标的资产的交易对价暂定为6.5亿元。

收购浙江博蓝特,是乾照光电(300102)延伸上游产业链战略的重要一环,因此交易方案一公开,便受到了业界和资本市场的关注。笔者通过查阅乾照光电所有的相关对外公告,试图从整体与细节相结合,将整个交易过程进行复盘,来看看乾照收购博蓝特的策略。

一、标的资产盈利能力持续向好,曾拟冲刺IPO

首先,我们来看标的公司近年来的业绩情况:

合并利润表主要数据

从浙江博蓝特两年一期的业绩表现来看,2017年与2016年相比,营收同比增长67.47%,净利润同比增长145%,而2018年前三季度的净利润已接近2017全年,营收则超过完全超过2017年。

浙江博蓝特此前曾经经历过7次增资和4次股权转让,而就在这个交易草案正式公布前的前6个月,即今年5月,此时东晶博蓝特正式变更为浙江博蓝特半导体科技股份有限公司。据业内了解,博蓝特曾有意冲击IPO(从其业绩表现及股份改制也可见端倪),但因IPO审核政策多变不确定性提高,而乾照光电选择此时出手,是一个不错的时机。

二、估值水平相对合理,交易对价不高

2018年9月30日,根据收益法的预估结果,浙江博蓝特的股东全部权益为65,750万元,评估增值32,142.73 万元,增值率 95.64%。增值率似乎比较高?不过,我们注意到,在博蓝特的最后一次增资里,其估值约5.59亿元,相对于6.5亿的交易对价,增值率为17.7%。例如,现金对价的三名交易对手之一首科燕园,完成从投资到退出需要约一年的时间,收益仅11%。

“最终,双方敲定收购价格为6.5亿元”。这个交易对价,大致处于什么水平?

市净率和市盈率是衡量股价高低和企业盈利能力的重要指标,那么,我们来看看在6.5亿的估值下,博蓝特的相关数据:

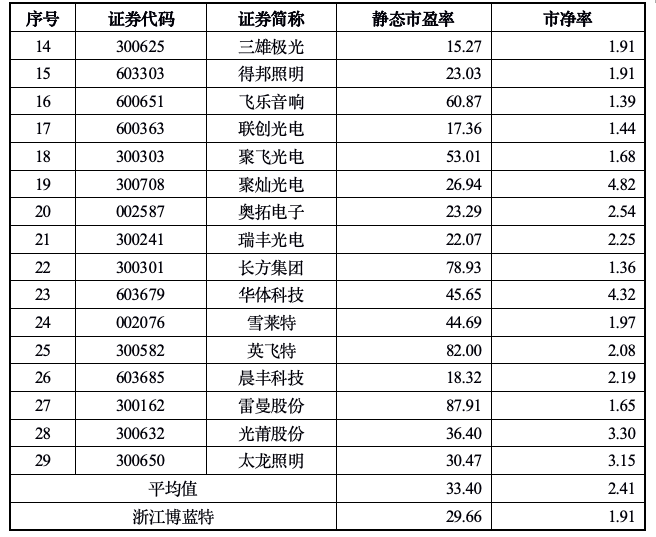

同时,我们选取申银万国三级行业(LED)上市公司的相对估值水平参考:

注:1、静态市盈率=该公司2018年11月2日收盘价对应的总市值/该公司2017年归属于母公司股东净利润;市净率=该公司2018年11月2日收盘价对应的总市值/该公司2018年9月末归属于母公司股东净资产

2、计算静态市盈率的平均值时,已剔除市盈率为负值的德豪润达(002005)。

从上表中可看到,上述选取上市公司静态市盈率平均值为33.40倍,浙江博蓝特静态市盈率为29.66倍,2019年承诺净利润对应的市盈率为13倍,业绩承诺期各年平均净利润对应的市盈率为10.48倍,均低于同行业上市公司市盈率平均值。

上述选取上市公司市净率平均值为2.41倍,浙江博蓝特本次交易的市净率为1.91倍,低于同行业上市公司市净率平均值。

综上,本次交易估值水平与同行业上市公司相比,处于合理水平,本次交易标的资产定价较为合理。

三、19名交易对手,几乎全部选择股份支付

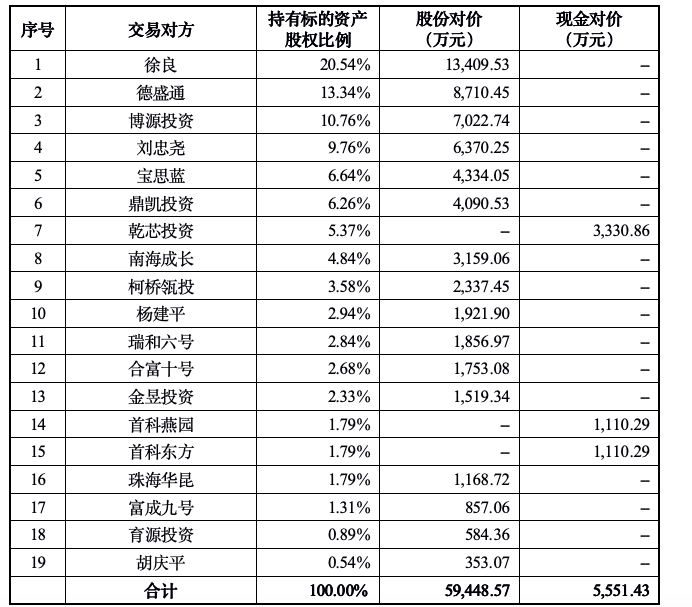

本次发行股份及支付现金购买资产的交易对价具体情况如下:

在交易预案里,披露博蓝特的19名股东,大部分为专业投资机构,说明了市场对其价值的认可。其中,16名交易对手选择了股份支付的方式,占总对价的91.46%,显示了投资机构对未来的期待。

四、多种方式降低收购风险

4.1 三年的股份锁定期和四年的业绩对赌,条件苛刻于一般交易方案

本次交易中,占总对价的91.46%将由股份支付方式完成,而交易完成后,徐良等16名交易对方承诺,从乾照光电新增股份上市日算起,根据标的资产拥有的权益时间计算,时间不足12个月的,3年内不得转让股份,若拥有标的资产权益的时间已满12个月的,则在12个月内不得转让。

值得注意的是,此次的交易预案,博蓝特的业绩承诺为4个会计年度,从2018年到2021年,相对于常规的3年业绩对赌,更进一步的维护了上市公司和股东的利益。

4.2 交易方案的现金覆盖率较高

此次交易对价为6.5亿,在交易预案里,对应年扣除非经常性损益后归属于母公司的净利润不低于3,000万元、5,000万元、6,200万元、7,400万元,总利润承诺为2.16亿。较高的利润承诺,为上市公司设置了安全垫。

五、侧重于并购后的管理层稳定和员工激励

在未取得乾照光电同意的前提下,浙江博蓝特现有管理层股东(具体包括:徐良、刘忠尧)承诺自本次交易完成日起5年内将在浙江博蓝特任职。同时,若浙江博蓝特实际实现的净利润高于承诺期,则超额部分的30%(奖励对价不超过本次交易对价的20%)作为浙江博蓝特管理层、核心技术人员奖金,在业绩承诺期结束后向浙江博蓝特仍留任的管理层、核心技术人员分配。

这两项举措,不仅有利于维护管理层的稳定,降低并购后的整合难度,而且有助于激励被收购的核心团队,促使他们为上市公司创造超额业绩。

六、业务协同效应明显,增强抗风险能力

浙江博蓝特的主营业务是图形化蓝宝石衬底,乾照光电的主营业务是LED外延片、芯片的研发、生产和销售,其中蓝绿光芯片以图形化蓝宝石衬底为原材料。

浙江博蓝特是乾照光电的上游供应商。

通过本次交易,乾照光电将向LED产业链的上游延伸。一方面,乾照光电将获得稳定的原材料供应来源,增强抵抗行业周期波动的能力;另一方面,整合浙江博蓝特,将有利于丰富乾照光电的产品结构,增强其盈利能力。

综上所述,考虑到当前的大环境和LED芯片产业链整合先例,乾照光电为此次并购意图明确,策略清晰,在风险控制上也有充分的考虑,后续的关键是如何能快速发挥协同作用。